Impuestos por venta de acciones

· Lectura de 4 min

Contenidos

A nadie le gusta pagar impuestos, pero no te puedes escapar de ellos al vender tus acciones.

¿Qué tantos impuestos tienes que pagar por tus inversiones en la bolsa de valores? Aquí lo averiguarás.

Impuestos por venta de acciones 🔗

En comparación con otros esquemas fiscales, el tema de impuestos en ventas de acciones es muy directo:

Pagas el 10% de impuestos sobre tus rendimientos anuales por venta de acciones.

No más. No menos. Pero esto sigue estando abierto a interpretación y confusión. ¿A qué se refiere con rendimientos anuales?

Primero, hay que entender dos conceptos importantes 👇

Minusvalía y plusvalía 🔗

Es común confundir la plusvalía con ganancias y la minusvalía con pérdidas. Para entenderlos mejor, tienes que tener algo claro: el valor de tus acciones se materializa hasta que vendes.

Esto quiere decir que los porcentajes positivos o negativos que ves en tu portafolio son solamente indicadores de plusvalía y minusvalía. Es decir, de cuánto han subido o bajado de acuerdo al valor del mercado. En realidad no has ganado ni perdido nada porque tus acciones siguen invertidas. No has vendido.

Cuando vendes ahora sí la plusvalía se convierte en ganancia, y la minusvalía en una pérdida.

Y como dije antes, pagas impuestos solo sobre los rendimientos anuales que hayas tenido por venta de acciones. Vamos con unos ejemplos:

Rendimiento positivo (solo ganancias) 🔗

Si compraste una acción el primero de enero del 2020 a $1,000 pesos, y la vendiste el 31 de diciembre del mismo año a $5,000, entonces tuviste una ganancia de $4,000. Pagarías el 10% sobre los $4,000. O sea, $400 pesos.

Rendimiento positivo (ganancias y pérdidas) 🔗

Para determinar los rendimientos anuales tienes que restar las pérdidas de las ganancias. Siguiendo el ejemplo anterior, imagina que además de esa ganancia tuviste una pérdida de $2,000 pesos.

Eso te deja con un total de $4,000 (ganancia) - $2,000 (pérdida) = $2,000 (rendimiento). Como tuviste pérdidas, el rendimiento anual se redujo, y ahora tienes que pagar impuestos solo de los $2,000 pesos. O sea, $200 pesos.

Rendimiento negativo 🔗

¿Pero qué pasa si tu rendimiento anual es negativo? ¿También pagas impuestos? 🧐

Si tu rendimiento anual es negativo, es decir, tuviste pérdidas materializadas, entonces no pagas impuestos por venta de acciones en ese ejercicio fiscal.

Supón que también vendiste otra acción con minusvalía y tu rendimiento anual fue de -$1,000 pesos 😟. Es triste porque no tuviste rendimientos, pero al menos no tendrás que pagar impuestos 😏

Y hay otra ventaja de haber terminado el año fiscal con rendimientos negativos: puedes usar esa cantidad como pérdida para los siguientes años.

Si tu rendimiento neto fue este:

- 💰 Ganancias: $4,000

- 💰 Pérdidas: -$5,000

- 💰 Total: -$1,000

En el SAT, para el ejercicio 2020, tú reportarás ganancias de $4,000 y pérdidas $5,000. Y esos $1,000 de diferencia entre las ganancias y pérdidas los puedes usar para uno de los siguientes 10 años fiscales.

Para terminar de ilustrar el punto, imagina que en 2021 tienes un rendimiento anual de $1,000, pero te "sobraban" otros $1,000 pesos en pérdidas del año 2020. Los puedes usar para este nuevo ejercicio fiscal y tu rendimiento neto quedaría en $0 y no tendrías que pagar impuestos. Si no lo haces así, entonces pagarías impuestos sobre los $1,000 de ganancia que reportas.

Y la pregunta del millón:

¿Cómo determino mis ganancias y pérdidas del ejercicio fiscal?

Cálculo de rendimiento anual 🔗

Es un poco más complicado que como lo menciono arriba porque, para simplificar los ejemplos, no tomé en cuenta dos cosas:

- 👉 Las comisiones del broker

- 👉 El costo actualizado

Las comisiones del broker pues son solo eso, comisiones que influyen en el rendimiento. Además, el broker te retiene ISR por estas transacciones entonces puedes acreditártelo en la declaración anual.

El costo actualizado se complica un poco más porque tiene que ver con la inflación. Para obtener el costo actualizado se tiene que determinar un factor de actualización que se calcula con el Índice Nacional de Precios al Consumidor INPC. Ya sé, qué aburrido 😪

Qué hueva hacer todos esos cálculos para todas las ventas que hagas. Por suerte, tu broker debería darte una constancia fiscal con todos estos detalles para que lo único que tengas que hacer (o tu contador), sea copiar las ganancias y pérdidas al SAT 😎

Constancia fiscal 🔗

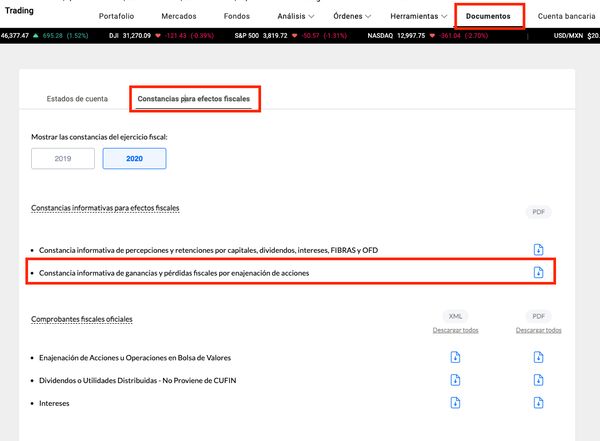

Haré el ejemplo con GBM+ porque es el broker que uso. Para descargar tu constancia de ganancias y pérdidas fiscales por venta de acciones tienes que seguir los siguientes pasos:

- 💰 Entra a GBM+ desde tu computadora

- 💰 Selecciona la estrategia de la que quieres obtener tu constancia

- 💰 Ve a la sección de "Documentos" en la barra superior

- 💰 Selecciona el año que necesitas

- 💰 Descarga el archivo PDF

En el archivo podrás ver todas las ventas de acciones que hiciste durante el año, y te dirá los rendimientos netos que tuviste.

Ejemplo de constancia fiscal 🔗

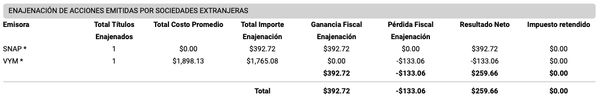

Te mostraré mi constancia para que tengas una mejor idea de cómo se ve. Solo vendí dos acciones durante el 2020; una con pérdidas y otra con ganancias:

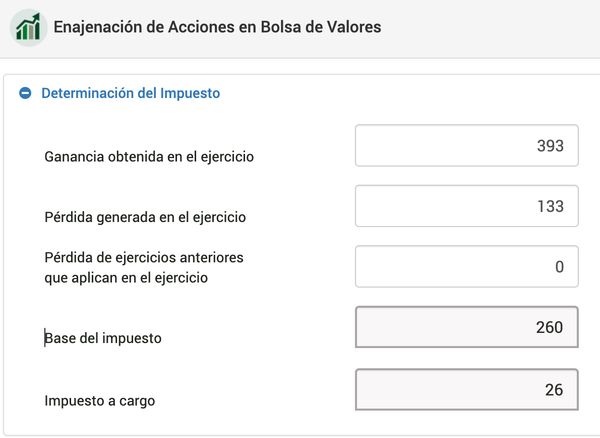

Mi rendimiento neto del 2020 fue de $259.66 pesos, por lo que solo tendré que pagar $26 pesos de impuestos 😁. Y así se ve cuando metes los datos en el SAT al momento de hacer tu declaración (al SAT no le gustan los decimales):

Un pequeño detalle sobre la constancia fiscal. Al menos en GBM+, el archivo está disponible a más tardar el 15 de febrero del año siguiente del que quieres declarar impuestos; no tendrás acceso a él antes de esa fecha.

El 10% de impuestos sobre los rendimientos es una tasa relativamente baja, lo que hace a las acciones un muy buen instrumento para invertir.

Un tema que no toqué en este artículo es el de los dividendos. Probablemente alguna de las acciones que tengas en tu portafolio te pague dividendos, y también hay que pagar impuestos por ellos. El broker te retiene ISR por estos dividendos, entonces en la declaración anual te los puedes acreditar.

Si te interesa un artículo específico sobre impuestos en dividendos, mándame un DM en Twitter y me lo aviento 😉

Por último, pero no menos importante, este artículo es solo para que conozcas cuánto podrías llegar a pagar por invertir en la bolsa, no necesariamente para que hagas tú mismo tu declaración anual.

Te recomiendo que contrates a un contador para hacer esta chamba porque se puede complicar mucho, muy rápido.

Y pagar a un especialista para que revise tu caso en especial es una excelente inversión.

Muchas gracias por leerme ❤️

Compartir este post ayudará a más personas a mejorar su vida y sus finanzas, hay que echarnos la mano: