CETES: Características y cálculo de rendimientos

· Lectura de 6 min

Contenidos

En muchos lados hablan de CETES, pero en pocos te explican de dónde salen los números. ¿Cuántos impuestos pagas por una inversión en CETES? ¿Cuál es la tasa de descuento a la que los compras?

Eso y más te explicaré en este post. 'Amo a darle 💪🏼

CETES 🔗

Son como pagarés a plazo fijo. Los compras a descuento y los vendes al valor nominal (10 pesos) cuando vence el plazo. Esa diferencia es el rendimiento.

CETES es la abreviación de Certificados de la Tesorería de la Federación y son instrumentos de deuda emitidos por el Gobierno Federal. Salen al mercado mediante subastas que hace el Banco de México cada martes.

Características 🔗

Se conocen como bonos cupón cero; se compran a un precio (precio del bono) y se recibe el reembolso a otro precio (valor nominal). Este tipo de bonos tiene tres características:

- 1️⃣ Se venden a descuento

- 2️⃣ No devengan intereses

- 3️⃣ Liquidan su valor nominal en la fecha de vencimiento

Se venden a descuento 🔗

Los CETES tienen un valor nominal de $10 pesos. Cuando tu inviertes en CETES los compras con descuento; siempre por debajo de los $10 pesos. Más adelante veremos cómo calcular ese descuento.

No devengan intereses 🔗

¿De-qué? No devengar intereses significa que los CETES no pagan intereses periódicos, sino que pagan todos los intereses al finalizar el plazo del bono.

Si quieres entender más sobre devengación, sigue leyendo esta parte.

El principio de devengado es reconocer ingresos y egresos cuando ocurren, independientemente del flujo de dinero. Es decir, separar cuando una transacción genera ingresos o egresos de cuando esa transacción es pagada o cobrada. Es dependiente del tiempo.

Devengar tiene un significado diferente dependiendo si el contexto es contable o fiscal.

Devengado contable 🔗

Se entiende mejor con un ejemplo. Supón que tienes un negocio de venta de computadoras y otras empresas te pueden comprar a crédito. Un día haces una venta de una computadora de $20,000 pesos; te pagarán la mitad en ese mismo momento y la otra mitad en dos meses. Según el principio de devengado tu tienes que registrar, contablemente, que tuviste un ingreso del total de la venta a pesar de todavía no haber recibido ese dinero. Registras $20,000 pesos de ingresos, a pesar de solo haber recibido $10,000 en el momento de la venta.

Ahora, ¿a qué me refiero con devengar o no devengar intereses? Vamos viéndolo con el ejemplo de un crédito o préstamo. Si un banco te presta $1,000 pesos hoy y le tienes que devolver $2000 en un mes, aparte de hacerte wey porque son un chingo de intereses, la transacción genera $1,000 pesos de interés devengado.

El banco, como prestador, tiene que registrar esos $1,000 como un ingreso en el momento en que te prestó porque eventualmente se los tienes que pagar. Tú, como receptor del préstamo, tienes que registrar esos $1,000 pesos como un egreso porque es tu obligación pagárselos en un mes.

Devengado fiscal 🔗

El devengado fiscal funciona un poco diferente pues es dependiente de un evento. En el caso de CETES, el evento es el vencimiento del plazo fijo y con ello la venta de los CETES al valor nominal.

Como dije anteriormente, los CETES no devengan intereses. Entonces tu compras a descuento y sabes los rendimientos desde un inicio, pero no tienes por qué declararlos en este momento, sino hasta que finalice el plazo. Ahora sí, hasta que haya movimientos de dinero.

¿Para qué tanto pedo? Para que puedas tener una mejor idea de los gastos e ingresos en un periodo específico. También para que hacienda te pueda cobrar más fácil 🤷🏻♂️

Liquidan su valor nominal en la fecha de vencimiento 🔗

Las inversiones en CETES se hacen a plazos fijos. Cuando vence el plazo fijo, tú vendes tus CETES al valor nominal de $10 pesos. El rendimiento que te queda es la diferencia entre ese valor nominal y el valor del CETE con descuento que compraste al inicio.

Plazo 🔗

Hay diferentes plazos para los CETES, y estos pueden cambiar a lo largo del tiempo. Directo del Banco de México:

Se pueden emitir a cualquier plazo siempre y cuando su fecha de vencimiento coincida con un jueves o la fecha que sustituya a este en caso de que fuera inhábil.

El día de hoy, 21 de agosto del 2020, los plazos disponibles son:

- 📆 1 mes

- 📆 3 meses

- 📆 6 meses

- 📆 12 meses

Rendimientos 🔗

Cuando inviertes en CETES le estás prestando dinero al gobierno, y la única forma de que no te paguen es que el gobierno chingue a su madre por completo. Por eso se considera una de las inversiones más seguras; y como toda inversión segura, el rendimiento no es tan atractivo.

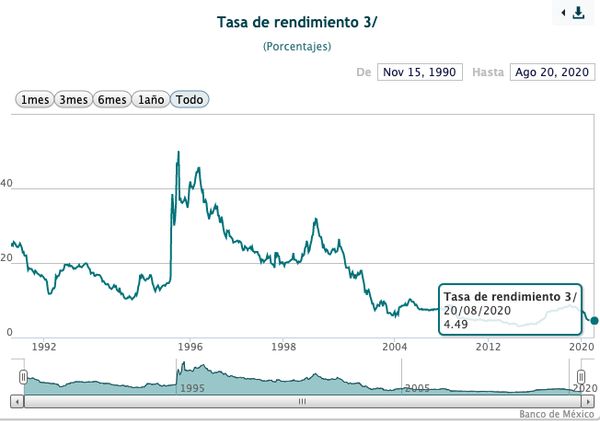

Los CETES apenas sacan para cubrir la inflación del país, y unos años ni eso. En la gráfica de abajo están los rendimientos históricos de CETES a 364 días.

A finales de 1995 los CETES estuvieron en su punto más alto, con rendimientos de hasta el 50% 😱 y para el año 2005 comenzaron a estabilizarse con rendimientos de entre 3-8%. Al 21 de agosto del 2020, fecha en que estoy escribiendo este post, los rendimientos de los CETES a 364 días son de 4.49%.

Esta información está disponible en la página del Banco de México.

Los rendimientos bajos de estas fechas no necesariamente quiere decir que los CETES sean una mala inversión; todo depende de tu portafolio. Y es buena idea tener deuda gubernamental en tu portafolio de inversión porque su riesgo es muy bajo.

Estos rendimientos son antes de impuestos y de inflación, entonces tu ganancia es en realidad más baja. Vamos viendo esto con un ejemplo práctico 👇

Ejemplo de inversión 🔗

Para ilustrar los CETES vamos con un ejemplo. Suponiendo lo siguiente:

- 🏦 Valor nominal de $10 pesos

- 🏦 Plazo fijo de 28 días

- 🏦 Rendimiento anual de 4.43%

- 🏦 Inversión de $100 pesos

Cuando inviertas tus $100 pesos en CETES te alcanzará para comprar 10 títulos. Cada uno cuesta $10 pesos normalmente, pero tu los compras a descuento. ¿Cuánto es el descuento? No lo puedes saber directamente desde Cetesdirecto, ahí solo te dan el rendimiento anualizado.

Tasa de descuento 🔗

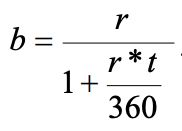

Para calcular el descuento puedes usar la siguiente fórmula:

donde:

- 🔸 b es la tasa de descuento;

- 🔸 r es la tasa de rendimiento;

- 🔸 y t es el plazo en días del CETE.

Con nuestro ejemplo, esto nos da un 4.41% de descuento. Haz las cuentas si no me crees 😇.

Valor del CETE 🔗

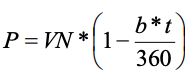

Ahora que tenemos el descuento, podemos calcular el valor de cada CETE que estás comprando con esta fórmula:

donde:

- 🔸 P es el precio del CETE redondeado a siete decimales;

- 🔸 y VN es el valor nominal del título en pesos.

El precio del CETE en nuestro caso es de $9.9655444 pesos.

Rendimientos 🔗

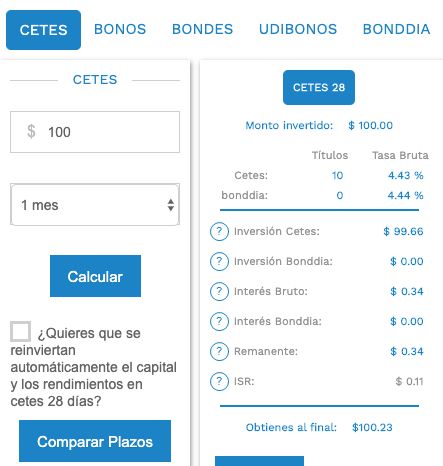

Entonces, si inviertes $100 pesos, te alcanzan para comprar 10 títulos a $9.9655444. Eso quiere decir que tu inversión real fue de $99.66, redondeado pa'rriba. Quedaron $0.34 pesos volando, ni pedo, ya no te alcanza para comprar otro título.

Ya que pasen los 28 días vas a poder vender esos 10 títulos de nuevo al gobierno, pero esta vez los venderás al valor nominal de $10 pesos. Tu rendimiento entonces es de $100 - $99.66 = $0.34 pesos.

Impuestos 🔗

Pero no olvides que hacienda siempre te está checando, y en este caso tienes que pagar impuesto sobre la renta (ISR) por esta inversión. ¿Cuánto? Varía cada año, pero en el 2020 es del 1.45% sobre el capital invertido 😟. Vamos a calcular cuánto ISR retenemos con nuestra inversión. Para los curiosos, la razón del 1.45% la puedes encontrar en la página 32, artículo 21 de la Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2020.

El plazo de tu inversión fue de 28 días y como el 1.45% de ISR está anualizado, tenemos que normalizarlo para calcular el ISR para 28 días.

El año bancario tiene 360 días, por lo que el ISR de 28 días es: (0.145 / (360 / 28) ) = 0.0011284. Y si multiplicamos el capital invertido por el ISR de esos 28 días obtenemos el ISR retenido: 99.66 * 0.0011284 = $0.11 pesos.

Calculadora de rendimientos 🔗

Si te quieres quitar de broncas, también puedes usar una calculadora de rendimientos 🙃. No la puse antes porque ya no ibas a leer ni entender de dónde salían los números. Con nuestro ejemplo se ve así:

Conclusión 🔗

Los CETES son una buena inversión cuando tu portafolio necesita activos de bajo riesgo. El rendimiento es similar o un poco más alto que la inflación generalmente, lo cual hace sentido por su perfil de riesgo.

Entender cómo se calculan los impuestos de este tipo de inversión te ayudará a tomar mejor decisiones sobre tus vehículos de inversión, y la calculadora de rendimientos de Cetesdirecto te hará un paro.

Si tienes más hambre de conocimiento, o necesitas más herramientas para tomar tus decisiones, aquí te dejo unos recursos que utilicé para este post 👇

Recursos adicionales 🔗

- 📝 Descripción técnica de los CETES

- 📝 Resultados de las últimas subastas de CETES

- 📝 Inflación histórica de México

Muchas gracias por leerme ❤️

Compartir este post ayudará a más personas a mejorar su vida y sus finanzas, hay que echarnos la mano: